目次

確定申告が必要な人

多くの人が、会社から給与をもらっているため、源泉徴収や年末調整には馴染みがありますが、『確定申告』には馴染みがないと思います。

私もそのうちの一人です。

今回は、どんな人が確定申告が必要なのか? そんな人がお得になるのか?

例と一部解説を書きました。自分が該当していないかチェックしてみてください!

必要な人の例

- 給与や退職所得以外で、副業などの所得が合計20万円以上ある。

- 2か所以上から給与を受け取っている。(年末調整されていない給与とそれ以外の収入の合計が20万円を超えている。)

- 個人事業者、または不動産所得がある。

- 給与による所得が年収2000万円以上。

- 公的年金の年間所得が400万円以上。

- 会社を辞めた(同じ年に再就職していない)

- ふるさと納税を行ったが「ワンストップ特例制度」を利用しなかった。

- 満期保険金・解約返戻金で、振り込んだ額の他に50万円以上の利益が出た。

副業などの所得が20万円以上でも、確定申告は不要?

給与以外の所得が20万円を超えたときは、確定申告をする必要があります。

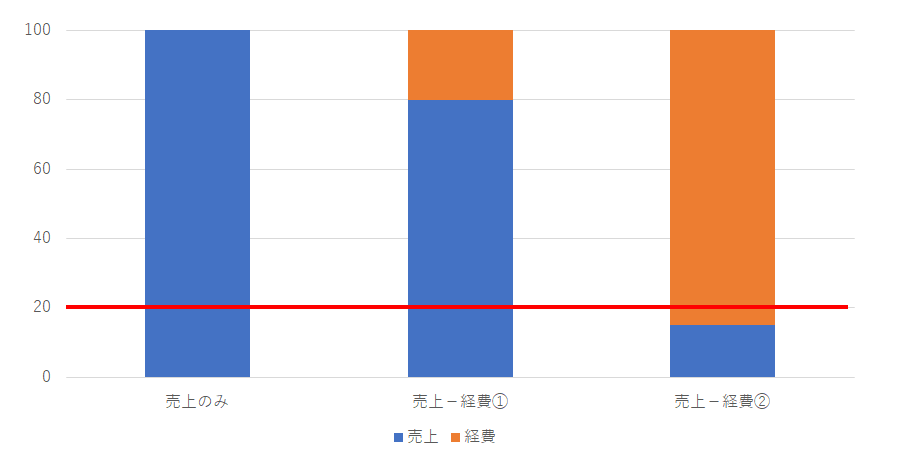

たとえば、ブログからの収入が20万円だったとしても、そこから必要経費を差し引いて20万円以下になれば確定申告の必要はありません。

下の図では、中央のグラフ(売上-経費①)は確定申告が必要となりますが、右のグラフ(売上-経費②)では経費が多く、確定申告が不要になります。

注意点として、経費は「自分の仕事に関連したもの」です。事業をやっていなければ支出しない(売り上げに貢献している)ものにしましょう!

経費の他にも、課税所得を減らすことができる控除があります。

ちなみに……

売上や経費は支払いがあった時点ではなく、金額が確定した時点が正しいタイミングです。報酬の支払いや受け取りが確定した日が収入日となります。

ここで注意したいのが、こんな状況……

例えば令和3年12月末に、請求書などで報酬金額が確定し、令和4年1月に報酬が振り込まれる。

その場合、そのお仕事は令和3年分の収入とみなされるので、注意が必要です!

退職所得への課税について

退職金にかかる税金 退職金は、勤務先に所定の手続をしておけば、源泉徴収で課税関係が終了しますので、原則として確定申告をする必要はありません。

「退職所得の受給に関する申告書」を提出せずに、退職金を受け取った方は確定申告が必要になります。

会社・アルバイト先を年末調整前に辞めた。(同じ年に再就職していない)

給与所得者は通常であれば、給料やボーナス等から所得税が源泉徴収されます。

そして、会社で年末調整を行うことで、過不足額を精算しています。

大部分の給与所得者は、年末調整で所得税の納税が終了するため、原則として確定申告の必要はありません。

しかし、年の途中で退職すると、税金を納め過ぎている場合があります。

中途退職した同じ年に再就職をした場合は、新しい勤務先で前の勤務先の給与を含めて、年末調整をすることになっているため、心配はいりません。

しかし、中途退職したまま再就職しない場合は年末調整を受けられませんので、所得税は納め過ぎのままとなります。

この納め過ぎの所得税は、翌年になってから確定申告をすれば還付を受けられますが、確定申告は自分で行わなければいけません。

確定申告がお得な人

お得な人の例

- 会社と個人で仕事をしている方

- 医療費が年間10万円以上(医療費控除)

- 住宅ローン控除

- その他の控除

会社と個人で仕事をしている

報酬が発生した時点で源泉徴収により、所得税が先取りされる仕組みがあります。

自分の手元にお金が来る前に、天引きされているため、確定申告をすると払いすぎた分を取り戻せる可能性があります。

医療費が年間10万円以上

年間の医療費が10万円を超えた場合、その超えた分を所得から差し引くことができます。

具体的には、納税者本人または、生計を同じにする配偶者や、その他親族の医療費を適応することができます。

控除額は以下の式で求められます。

支出した医療費の額 - 保険金※ - 10万円

※(健康保険や生命保険などからの給付金)

医療費の控除は年末調整では行われないため、確定申告が必要です。

医療費通知もしくは領収書が保管されていれば、5年前までさかのぼって申告が可能です。

総所得額による違いもありますので、該当しそうな方は調べてみましょう!

住宅ローン控除(住宅借入金等特別控除)

住宅ローンなどを利用してマイホームの新築、増改築を行ったときに所得税から控除される制度です。

住み始めてから10年間、年末残高の1%または、住宅取得価格の1%のうち、少ない金額(最高40万円)が所得税から控除されます。

その他の控除(控除一覧)

- 災害や盗難などで資産に損害を受けたとき(雑損控除)

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 生命保険料控除の対象となる保険契約等

- 地震保険料控除

- 地震保険料控除の対象となる保険契約

- 一定の寄附金を支払ったとき(寄附金控除)

- ふるさと納税(寄付金控除)

- 障害者控除

- 寡婦控除

- ひとり親控除

- 寡夫控除

- 勤労学生控除

- 扶養控除

- 納税者が2人以上いる場合の扶養控除

- お年寄り(70歳以上)を扶養している人が受けられる所得税の特例

- 配偶者控除

- 配偶者特別控除

- 基礎控除(最高48万円)

など様々な控除が存在します。国税庁のHPから、見ることができます。

最後に

以前読んだ本に、『法律はみんなの味方ではなく、法律を知っている人の味方』という言葉がありました。

国は納税の不足分は、調査したり、ペナルティーをかけますが、私たちが得したり、負担が軽くする控除については、積極的に教えてくれないです。

控除のすべてを詳しく記事にすることができませんでしたが、該当しそうな控除は、是非、調べてみてください。もしかしたら、活用できていなかった控除が見つかるかもしれません。